假如综指跌破1683点,则会挑战1666. 假如1666也守不住的话,则有可能再次挑战1626点。

上升阻力落在1705点及1713点。

本周市场焦点放在于周四公布的2018年末季和全年经济成长,假设表现超越市场预期,有望为马股增添动力,反之,则拖累马股表现,更见暗淡。

大马近期所公布的经济数据表现平平无奇,经济学家预测2018年经济成长难破5%;新政府上台后,提振经济成为首要任务,2018年经济成长数据是新政府的“半份成绩单”,因此,所祭出的经济策略也是市场所关注的要点。

《飙股兵法》网站是由《大马财经》界驰騁24年的锺观涛《股市达人》负责供稿.他曾以《锺涛》笔名在南洋商報《财经》版撰写专欄。他有10年时间是最好听电台988股市点评,要签购吴老师的每周股市展望及热股专业报告,请致电012-6597910。我们会分享一些有机会飙升的股项 ,从技术面,消息面,基本面下手,以便让您不用太《伤脑筋》。联系吴老师,可点击此链接https://chat.whatsapp.com/Ez4lbuMc3zY5ZVA12nzIt5

企业也在本周开始陆续公布业绩,投资者料趁机调整投资组合,企业盈利优异者也将反映在股价上。

市场在经济成长数据公布前料持观望态度,加上还笼罩在新春氛围中,因此预计交投量虽然比上周活跃,但整体依然相对淡静。

外围因素方面,美中贸易谈判也吸引投资者的目光,虽然两国不断释放正面信息,市场也预期料能够出现完美闭幕,惟不可忽略美国总统朝令夕改态度令人担忧谈判会出现破局。

预计外资陆续流进马股,对我们股市有助力。

投资策略上,马币近期有所回落,料出口股继续承压,而相信表现比较好的股项是内需股,如银行、制造业、尤其是银行股值得留意。

建议投资者接下来可以注意半导体领域,之前这些股项被抛售主要是受市场情绪所影响。如今全球趋势下,很多东西像汽车及医疗上班,都采取自动或智能化,料提高对半导体或电子电器产品的需求。

美国道琼斯工业指数上周五跌 63.20, 报25106.33.

美国纳斯达克指数则升9.85,报7298.20.

布拉特原油每桶美金升0.44,报62.07.

美股的下跌,意味本周一的股市也不受看好,惟油气股或许有机会飙升。

IMF首席经济学家:全球风险显著 支持美联储暂缓加息

2019-02-12 08:35

IMF新任首席经济学家称,支持美联储暂缓加息;在财政刺激的基础上,美联储“耐心加息”的承诺将对美国经济产生积极影响。新兴市场也因此受益,贬值和资金外流的现象都在改善。

IMF经济学家表示,支持美联储暂缓加息的举动,并提示“可观且增长”的全球风险以及增长动力减缓。

“美联储暂缓加息的事实,将对经济提供大量支撑。”IMF新任首席经济学家Gita Gopinath周一对英国《金融时报》称,在财政刺激的基础上,美联储“耐心加息”的承诺将对美国经济产生积极影响。

美联储主席鲍威尔1月表示,美联储在货币政策方面将保持“耐心”,并强调必要时将“毫不犹豫地做出改变”。当时在全球经济增速放缓、股市下跌和贸易情绪紧张的影响下,美国经济也面临下行压力。

现年47岁的哈佛教授Gita Gopinath在今年年初接任IMF首席经济学家,成为IMF首位女性首席经济学家。

不仅是美联储,欧洲央行、澳洲联储和印度央行同样在近期释放出鸽派信号。印度央行在2月7日意外降息25个基点,澳洲央行在本月大幅下调经济增长预期,并暗示降息概率增大。欧洲央行行长德拉吉在1月底表示,如果形势恶化,欧洲央行将重启购债。

IMF首席经济学家Gita Gopinath还表示,美联储暂缓加息的决定“无疑帮助”了新兴经济体。2018年,美联储加息四次,金融状况收紧使得融资成本激增,新兴市场惨遭重创。“新兴市场货币在2018年贬值不少,资金流也确实减弱。我们正在看到两种状况都有改善。”

但全球经济的增长压力并未因美联储的改变而消退。1月,IMF将2019全球经济增速预期从3.7%下调至3.5%。欧洲经济增速预期的下调尤为显著,对德国2019年的增速预期下调了0.6个百分点,只1.3%,对意大利2019年的增速预期下调了0.4个百分点,至0.6%。

美股涨跌不一 美元连涨八天 美油盘中一度跌近3%

2019-02-12 07:02

标普微涨,道指跌54点,纳指收涨0.13%。获得投资机构大幅上调目标股价,特斯拉收涨2.3%。美元连涨8天,创三年最长连涨。油价下跌,美油盘中跌近3%,后跌幅收窄至约0.6%。

标普微涨,道指跌54点,纳指收涨0.13%。获得投资机构大幅上调目标股价,特斯拉收涨2.3%。美元连涨8天,创三年最长连涨。油价下跌,美油盘中跌近3%,后跌幅收窄至约0.6%。

股市

标普500指数收涨1.92点,涨幅0.07%,报2709.80点。道琼斯工业平均指数收跌53.22点,跌幅0.21%,报25053.11点。纳斯达克综合指数收涨9.71点,涨幅0.13%,报7307.90点。

美国联邦政府再次面临停摆风险。周日,美国两党关于是否规定当局可拘留移民人数上限的谈判破裂,使投资者猜测美国政府可能再次关门。如果在本周五午夜之前无法达成边境安全协议,白宫不排除再一次关门。

美国总统特朗普目前正寻求57亿美元经费以建造南部美墨边境墙。如果达不成拨款协议,九个联邦政府部门及相关机构将在几周前创纪录的35天停摆后再度关门。谈判各方原本希望周一公布协议,以便参众两院赶在又一次停摆之前投票表决。

特朗普周末在推特表示:“我实际上认为他们(民主党)希望政府关门。”

欧洲消息方面,英国脱欧的最后期限是3月29日,目前英国仍然未能与欧盟达成贸易协议,市场担心可能出现无协议脱欧状况。

Sevens Report公司总裁Tom Essaye表示:“在目前水平的股市中,许多利好因素已得到体现。标普指数处在2700点或者稍高一点,对应的虽然不是诸事完美,至少也是许多重要事件都能得到积极的解决方案,比方说中美贸易谈判与全球经济增长均取得好结果、美联储在2019年全年都不加息等等。”

他表示:“问题在于,虽然好事有可能发生,但标普500指数维持在2700点甚至更高,需要许多好事来支撑,这就使股市回报率降低、风险提高。”

美股科技股涨跌各异 机构上调评级 特斯拉涨超2%。

特斯拉涨2.3%,此前Canaccord Genuity上调该公司评级和目标价。推特收涨0.73%,此前Vanguard报告对推特的被动持股;亚马逊是FAANG五大科技股中唯一收涨的,上涨0.18%。Facebook领跌FAANG,跌幅达0.92%,苹果跌0.58%,此前据IDC,苹果四季度在华手机出货量骤降20%。

芯片类股中,恩智浦涨约2%,台积电、高通均涨超1%,西部数据和英伟达均跌超1%,此前,Bernstein下调英伟达评级。

热门中概股多数收涨。趣头条涨超6%,该股今年迄今累涨85%;拼多多涨超3%,腾讯音乐、微博均涨超2%;蘑菇街涨超5%,蔚来汽车和搜狗均跌超2%,此前摩根大通下调搜狗目标价。

富时泛欧绩优300指数收涨0.79%,报1422.24点。欧洲STOXX 600指数收涨0.85%,报361.12点。

德国DAX 30指数收涨0.99%,报11014.59点。法国CAC 40指数收涨1.06%,报5014.47点。英国富时100指数收涨0.82%,报7129.11点。

商品

WTI 3月原油期货收跌0.31美元,跌幅0.59%,报52.41美元/桶。布伦特4月原油期货收跌0.59美元,跌幅0.95%,报61.51美元/桶。

COMEX 4月黄金期货收跌0.5%,报1311.90美元/盎司,延续上周跌0.3%的遭遇。

外汇

美元指数升至97点以上,至12月中旬以来的最高水平。

英镑下跌0.7%至1.2860。 经济数据显示,英国GDP环比收缩0.4%,预计为持平。

欧元兑美元汇率下跌0.4%,至1.1276。日元汇率下跌0.6%,至110.36。

离岸人民币(CNH)兑美元北京时间05:59报6.8011元,较上周五(2月8日)纽约尾盘跌158点,盘中整体交投于6.7651-6.8033元。

债市

周五(2月8日)纽约尾盘,美国10年期基准国债收益率涨1.97个基点,结束此前的四日连跌,报2.6536%。两年期美债收益率涨2.04个基点,也结束此前的四日连跌,报2.4854%。

周一(2月11日)欧市尾盘,德国10年期基准国债收益率上涨3.2个基点,报0.119%,上周五以0.078%录得2016年10月26日以来最低位、上周累跌7.9个基点。

10年期英债收益率涨2.8个基点报1.180%,10年期法债收益率涨2.4个基点报0.565%,10年期意债收益率跌5.8个基点报2.9%,10年期西债收益率涨0.9个基点报1.242%。

海外降息潮重现:为什么这次中国央行会加入?

2019-02-11 13:10

回顾2014年的海外加息潮和2016年的海外降息潮,中国央行均与海外央行相反,表明以国内矛盾为主。2019年大概率重现海外降息潮,与前两次不同,此次中国央行可能会采取同向的降息措施,主要因为2019年中国经济与全球经济同向下行。

一、美联储鸽声嘹亮,海外央行紧跟

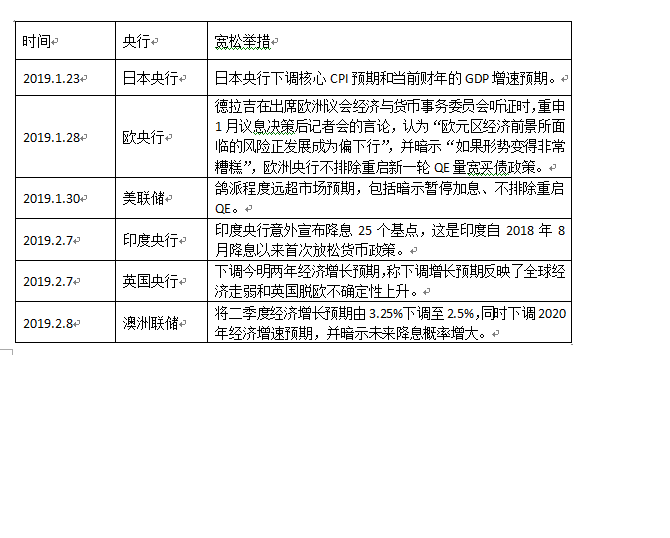

继1月美联储释放出超预期的鸽派言论之后,海外其他央行态度也进一步转鸽。

1月会议后,美联储官员继续释放鸽派信号,同时欧、日、英、澳央行均下调了经济增长预期,印度央行更是意外降息,“鸽”声传遍四方。

在海外央行一致行动预期下, 中国央行是否也迎来的降息的时点呢?

从历史上看,中国央行的货币政策并未盲目追随其他央行。

二、2014年:海外加息潮,中国央行降准降息

2014年1月,美联储缩减QE规模,巴西、印度、土耳其等国纷纷加息,当时我们写过报告《海外加息潮:为什么中国央行会不一样?》,认为加息国家主要是为了应对自己国家内部的高通胀、汇率贬值和资本外逃压力,同时在该报告提出,“中国央行跟风加息的可能性很低,甚至存在降息的可能”。

2014年初中国与这些新兴市场国家存在显著的不同:(1)通胀,中国CPI在2-3%之间,远低于前述国家;(2)汇率,人民币近三个月相对美元升值0.7%,最近半年升值1.3%,在人民币依然强势之时,资本外逃压力很小。

同时,中国当时由于实际利率已经逼近甚至超过实体经济容忍上限。为了留出提前量,应对美联储2015年的加息,中国央行实质性偏紧货币政策必须在2014 年实现软着陆。否则当2015 年美联储加息时,若出现人民币贬值以及资本外流,中国央行将没有加息空间,缺乏应对的手段。

事后来看,中国央行确实没有因为“海外加息潮”而跟风加息;相反,在2014年中国央行开始了降准降息周期。

三、2016年:海外降息潮,中国央行防风险、紧货币

2016年7月至8月,韩国、俄罗斯、澳大利亚、英国四家央行降息。与2014年“海外加息潮”不同的一点是,当时海外国家加息的逻辑均是对抗高通胀、汇率贬值、资本外逃,而此轮“海外降息潮”各国的降息逻辑却各不相同。

韩国降息主要因为韩国企业重组导致的对经济的担忧,以及全球贸易的不景气。俄罗斯降息与其他国家有极大区别,是由超高利率向正常利率回归,主要因为恶性通胀得到遏制,而几乎没有经济刺激的意图。澳大利亚降息的逻辑是对抗低通胀。英国降息的逻辑是对抗脱欧带来的中短期经济下滑。

我们在2016年8月5日发表的文章《海外降息潮:为什么中国央行会不一样?》中指出,对于“海外降息潮”,首先要看海外国家降息的原因是什么,然后看中国是否具有相同或者相似的原因,最后得出中国央行会怎么做。

对于中国,与上述国家基本面均不相同,因此无法得出中国央行要跟风降息的结论。对于2016年中国央行,我们认为降息的可能性很小。

第一个理由是,中国通胀中枢不会下降,更不会进入通缩。

我们认为,2016年下半年和2017年半年,中国CPI大概率在1.5-2.5%区间波动,中枢降至1.5%的概率很小。第一,大宗商品价格已经系统性上升;第二,人力成本居高不下;第三,中国经济企稳概率大,通胀滞后于经济增长,因此通胀保持平稳概率大。短期通胀下行因低基数所致,9月之后通胀将回升至2%以上,不支持中国央行降息。

第二个理由是,即使政府保增长,也不会通过央行“宽货币”。

当时由于企业缺乏投资意愿,出现了企业有流动资金而不进行投资的尴尬局面,说明企业陷入了某种形式、某种程度的“流动性陷阱”和“资产荒”。在“流动性陷阱”、“资产荒”的情况下,继续货币宽松只能进一步加剧“流动性陷阱”,进一步加剧“资产荒”,导致资产价格泡沫,引发金融系统风险。

此后,中国央行货币政策出现拐点,注重抑制资产泡沫和防范经济金融风险,紧货币时代来临。

四、2019年中国央行如果降息,逻辑是什么?

中国央行具有货币政策独立性,不是别的国家加息、中国央行就一定会加息;同理,别的国家降息、中国央行也不一定会降息。中国加息还是降息,要看的是中国基本面,而不是跟风其他国家央行。

2018年12月央行行长易纲在讲话中表示:“当内部均衡和外部均衡产生了矛盾,就要以内部均衡为主,兼顾外部均衡,找到一个最优的平衡点。”中国人民银行货币政策司司长孙国峰今年1月份在《中国金融》发表文章《货币政策回顾与展望》,也指出“我国是一个开放的大型经济体……要坚持以服务国内经济为主兼顾外部均衡”。

展望2019年,中国央行有可能会降息,但原因不是为了跟随海外央行,而是因为中国经济存在下行压力。

从近期经济数据看,12月PPI继续下行,预计1月份PPI仍将下行,叠加企业主动去库存,未来一段时间中国经济的通缩压力将异常严峻,企业利润增速继续探底。四季度GDP回落至1992年有数据以来最低值,与金融危机时期2009年一季度持平;12月社会消费品零售总额同比增速为2018年第二低值,同时也是2003年6月以来的第二低值,比2008年金融危机、2014-2015年经济下滑时期都要低得多。固定资产投资增速维持低位,房地产投资增速持续下行,基建投资受制于严控隐性债务、“开正门堵偏门”的影响,强刺激难以再现。

因此,2019年中国经济下行压力依然存在,为了防止经济断崖式下跌,货币、财政政策应当提供足够大的的对冲力度。从这个角度而言,中国央行货币政策存在进一步宽松的空间。海外因素对中国央行货币政策的影响,在于全球经济下滑进一步加剧了中国经济下行压力,而不是因为海外央行降息了,中国央行就会跟随降息。

2019年债券牛市仍将继续。我们在2018年初最早看多中国债市,已经得到充分验证。对于2019年,中国经济下行压力仍存,货币政策仍存在加码空间,从债券收益率与当前的宏观经济、货币政策、货币市场利率水平相比来看,债券牛市仍将继续。